相続問題を速やかに解決させるために

相続は、人生の大きな節目です。心情的にも複雑な時期に、手続きの複雑さがさらに負担を重くしてしまいます。皆様が安心して手続きを進められるよう、弁護士と司法書士がしっかりチームでサポートします。

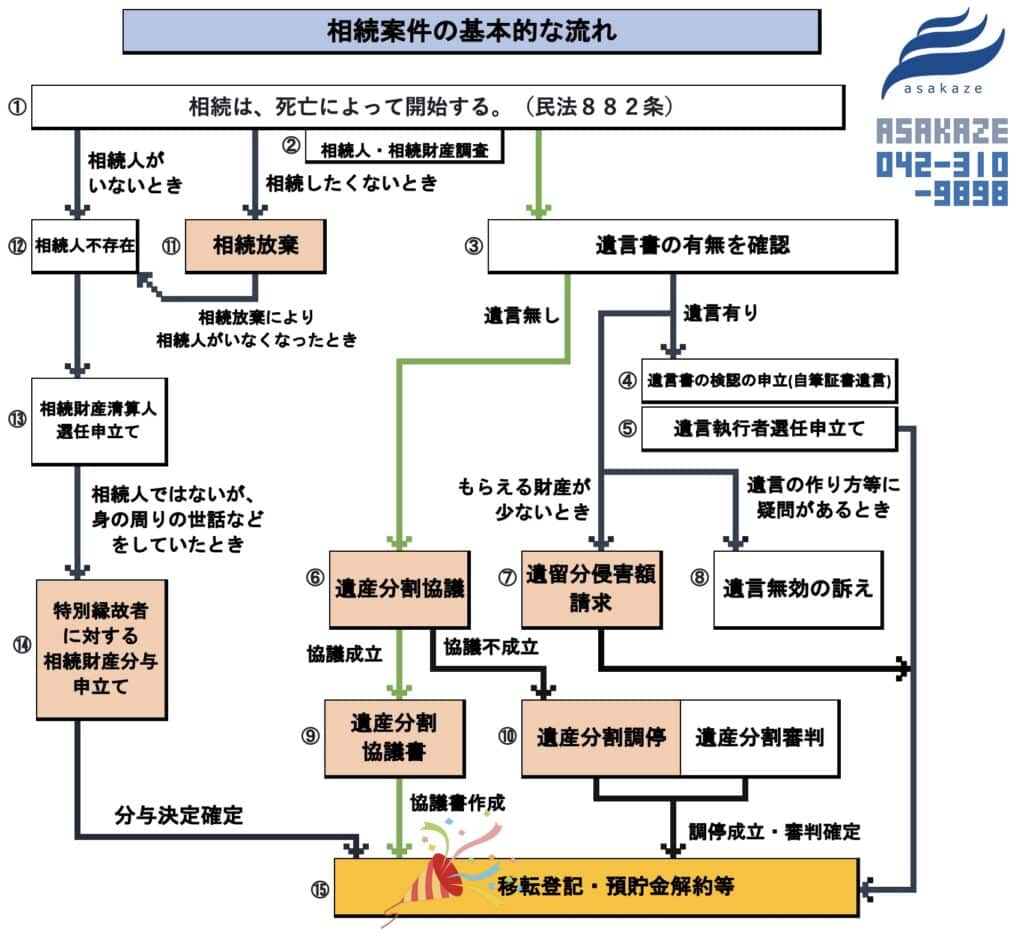

ブロック横の①②〜の丸数字は図表下の簡易解説の番号に対応しています。

当事務所のサポートは、相続人の特定から相続財産の調査、遺言の有無の確認に始まり、遺産分割協議、遺留分侵害額請求、必要に応じて調停や裁判への対応まで、相続に関わる全プロセスを網羅しています。

相続にまつわる様々な課題に直面した際は、ぜひ私たちにご相談ください。当事務所の経験豊かな弁護士と提携司法書士(あさかぜ司法書士事務所)のチームが、皆様の負担を軽減し、平穏な解決へと導くための全力のサポートをお約束します。

相続案件の一般的な流れをフローチャートにしました

相続手続きの基本的な流れをわかりやすく説明するためにフローチャートにしました。例外的な流れは割愛して、通常の流れをシンプルに説明するにとどめています。全ての相続の案件が必ずこの流れに従うものではない点はご了承ください。

丸囲みの数字は、図表下の簡易な解説に対応しています。各項目についてより詳しい解説をしたコンテンツには、図表下の解説番号をクリックしていただくことで移動できます(順次対応して参ります。)。

相続手続きの流れについての簡易なご説明

簡易ご説明丸囲みの数字は、上記図表各丸囲み数字①〜⑮に対応しています。下線部は相続手続きで特に重要な事項になります。

より詳しい解説をしたページには、解説番号をクリックしていただくことで移動できます(順次対応して参ります。)。

| ① 被相続人の死亡 相続は死亡によって開始する(民法882条) - 死亡をもって相続が開始されます。 相続人には故人の財産と義務が承継されます。 | |||||

| ②相続人調査・相続財産調査 戸籍謄本や住民票の写しを取り寄せて、相続人が存命しているかどうか、相続人の住所等を確認します。 固定資産税の納税通知等から不動産の有無を、通帳や取引履歴から預貯金等をそれぞれ確認します。【詳細解説あり】 | |||||

| ③ 遺言書の有無を確認 - 故人が遺言書を作成していたかどうかを確認します。 存在する場合、その内容を前提として遺産分割を行うことになります。 | |||||

| ④遺言書の検認の申立(自筆証書遺言) - 自筆の遺言書がある場合、原則として家庭裁判所での検認を申し立てる必要があります。自筆証書遺言書保管制度により法務局で保管された自筆証書遺言書については検認手続は不要です。公正証書遺言は検認不要です。 | |||||

| ⑤ 遺言執行者選任の申立 - 遺言に基づき、その執行を行う人(遺言執行者)を選任するために裁判所に申し立てます。 | |||||

| ⑥遺産分割協議 相続が発生した際、相続人同士が遺産をどのように分割するかを話し合う手続きです。全ての相続人が参加し、遺産に含まれる財産の範囲や価値を把握した上で、各人が受け取るべき遺産を決めます。【詳細解説あり】 | |||||

| ⑦遺留分侵害額請求 相続人が取得した財産が法律上の相続分より一定以上少なかった場合に、金銭による補填を求める権利です。権利を行使できなくなる消滅時効があるので注意が必要です。【詳細解説あり】 | |||||

| ⑧ 遺言無効の訴え - 遺言書が法的要件を満たしていないなどの理由で無効であると主張し、訴訟を提起する手続きです。 | |||||

| ⑨ 遺産分割協議書作成 故人の預貯金の解約などを可能にするため、遺産分割に関する相続人の合意内容を正式な文書にする手続きです。 | |||||

| ⑩ 遺産分割調停 相続人間での合意が困難な場合に、家庭裁判所の調停を利用して解決を図る手続きです。【詳細解説あり】 | |||||

| ⑩ 遺産分割審判 - 調停でも解決しない場合に、家庭裁判所が遺産の分割方法を決定する手続きです。 | |||||

| ⑪ 相続放棄 相続人が相続を放棄することを選択した場合に、家庭裁判所に放棄を申し出る手続きです。相続放棄により相続権は失われます。【詳細解説あり】 | |||||

| ⑫ 相続人不存在 -元々相続人がいないか、または全ての相続人が相続放棄をした状態です。相続放棄をした人が通帳等を保管していた場合、相続財産清算人が任命されるまで、その通帳等を保管し続けなければなりません。 | |||||

| ⑬ 相続財産清算人選任申出 - 相続財産の管理や清算を行う人(相続財産清算人)を任命するための申出を行います。 | |||||

| ⑭特別縁故者に対する相続財産分与の申立て 故人との間で生前に特別な縁故があった人(例えば、事実婚の配偶者)に対して、相続財産を分与することを認めてもらうために申し立てる手続きです。【詳細解説あり】 | |||||

| ⑮ 移転登記・預貯金解約等 故人名義の不動産の移転登記や預貯金の解約などは、遺産分割協議書や調停調書、審判書などの書面により具体的に進めることができるようになります。【詳細解説あり】 |

多く見られるコンテンツリンク集

一つ一つの手続きをしっかり進めていきましょう

図表のように、相続手続きは必要なことを一つ一つ解決していくことで、最終的にはお手元に預貯金をお受け取りになり、不動産の登記名義を移転、取得することができます。

お一人で手続きすることにご不安があっても手続きの流れに従って進めていけば大丈夫です。心配なことが出てきましたら、相続手続きの全般にわたって強い当事務所での無料法律相談をぜひご利用ください。

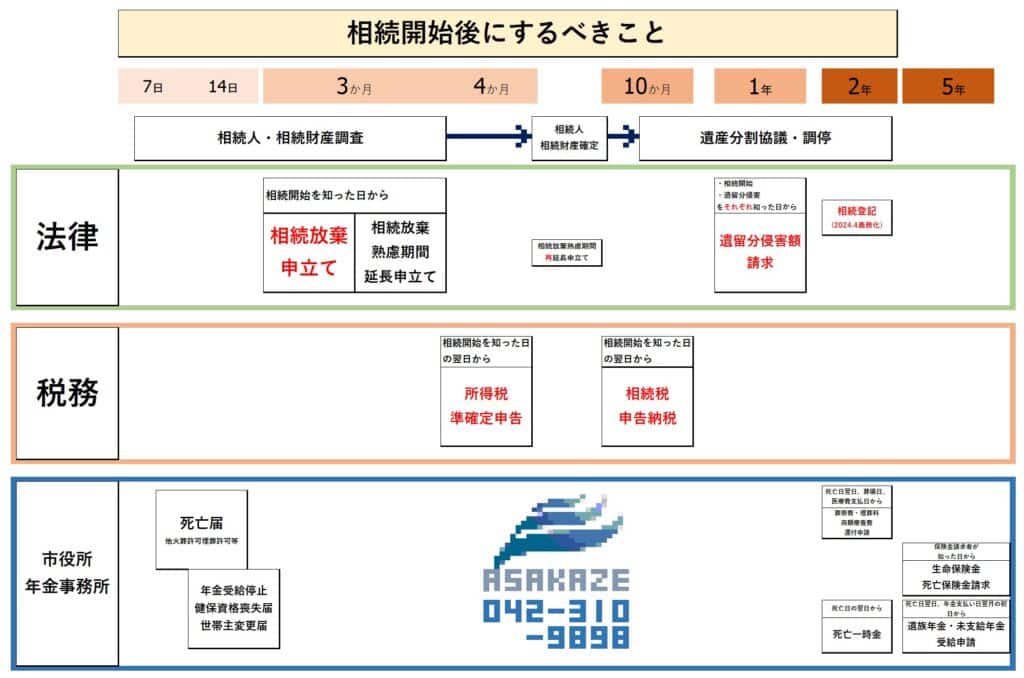

相続相談、遺産相続に関してするべきこと(手続き締切日)

相続財産を譲り受ける相続手続きでは、相続発生後に、多くの手続きが必要となります。

法律的な手続き、税務申告、市役所での届出など、各種の締切日に注意が必要です。

当事務所では、これらの手続き一覧をわかりやすい図表でご説明し、それぞれのプロセスにおける重要なポイントと期限を明確にします。これにより、遺産分割や税金の問題など、相続に伴う様々な課題をスムーズに解決へと導きます。

相続開始後にするべきことの締切日の対応表

相続開始後にするべきことの簡易なご説明

| ① 相続放棄申立て期間:相続放棄の申立ては、相続が発生し、自分が相続人になったことを知った日から3ヶ月以内に行う必要があります。この期間内に相続放棄の申立てをしないと、相続人は故人の財産だけでなく負債も引き継ぐことになります。 |

| ② 熟慮期間延長申立て期間:相続放棄の申立て期間内に、家庭裁判所に対して熟慮期間の延長を申し立てることができます。この申立てが認められると、相続放棄の期限を延長することが可能になります。相続財産や負債の状況が複雑で、短期間内に判断が困難な場合に有効です。 |

| ③ 熟慮期間再延長申立て期間:既に熟慮期間の延長を受けているが、さらに時間が必要な場合、家庭裁判所に対して再度の延長申立てをすることが可能です。しかし、この再延長は通常、厳格に審査されるため、その必要性を具体的に示す必要があります。 |

| ④ 遺留分侵害額請求の消滅時効:遺留分侵害額の請求には時効があり、これは遺留分侵害を知った時から1年、または相続開始から10年以内です。消滅時効が短いので注意が必要です。 |

| ⑤ 相続登記の期間:不動産登記法改正により2024年4月から、相続開始により所有権を取得した日の翌日から3年以内に登記することが義務付けられました。 |

| ⑥ 所得税準確定申告期限:所得税の準確定申告は、税務署に亡くなった人の最終年度の所得税を申告することです。相続開始を知った日の翌日から4か月以内に行う必要があります。これにより、故人の最後の年度の所得に対する税金が計算され、納付されます。 |

| ⑦ 相続税納付期限:相続税の納付期限は、相続が発生した後、相続人が相続税の申告と納税を行う期限を指します。この期限は、相続開始を知った日の翌日から10か月以内です。適切な評価と計算を行い、期限内に納税することが必要です。 |

| ⑧ 死亡届届出期限:死亡したことを知った日から7日以内に、死亡者の死亡地・本籍地又は届出人の所在地の市役所、区役所又は町村役場に届け出てください。 手数料はかかりません。 |

| ⑨ 年金受給資格喪失届出期限:年金受給資格喪失の届出は、年金受給者が亡くなった場合に、その年金の受給資格が喪失したことを届け出るものです。国民年金であれば死亡した日から14日以内に、年金事務所または街角の年金相談センターへ届け出る必要があります。 |

| ⑩ 健保資格喪失届(相続の場合):被保険者資格喪失の届出は、協会けんぽや組合健保の被保険者であった場合は、死亡した日から5日以内、国民健康保険の被保険者であった場合は、死亡した日から14日以内に、被保険者資格喪失届を各健康保険の窓口に提出します。 |

| ⑪ 世帯主変更届(相続の場合):相続により世帯主が変更になる場合で世帯に故人を除き複数名残るときは、原則として新しい世帯主による世帯主変更届を提出する必要があります。世帯主の死亡から14日以内に、市町村役場に届け出ます。 |

| ⑫ 葬祭費(埋葬費)の請求期限:葬祭費は故人の葬儀に関連する費用で、故人の最終居住地の自治体の国民健康保険に加入し保険料の未払いがない場合に請求することができます。この請求には、葬儀を行った翌日から2年以内に請求する必要があります。 |

| ⑬ 埋葬料の請求期限:埋葬料は故人の埋葬にかかる費用で、健康保険組合などに請求することが可能です。この請求の期限は、死亡した翌日を起算日として2年です。 |

| ⑭ 高額療養費の請求期限:故人の過去の医療費に対する未支給の高額療養費についても、診療日の翌月初日から2年以内であれば遡って還付請求をすることができます。還付された高額療養費は相続財産となります。 |

| ⑮ 年金の死亡一時金の請求期限:年金の死亡一時金は、年金受給資格者が死亡した場合に支払われる一時金です。死亡日の翌日から2年で消滅時効にかかります。 |

| ⑯ 遺族年金の請求期限:遺族年金は、故人が年金加入者であった場合、その遺族に対して支給される年金です。1回ごとの遺族年金請求権は、年金支払日の翌月初日から5年で消滅時効にかかります。 |

| ⑰ 未支給年金の請求期限:未支給年金とは、故人が生前に受け取るべきだった年金が未払いの状態である場合、その遺族が受け取ることができる年金です。この請求期限は受給権者の年金支払日の翌月の初日から起算して5年です。 |

法律・税務・市役所など締切日を意識してみましょう

当事務所では、この図表を基に、権利を主張する締め切り、税金を納める締め切りなどを常に意識しながら皆さまの状況に合わせた具体的なサポートを提供します。相続に強い弁護士としての知見を活かし、相続に関わる問題を丁寧に解決へと導きます。

また、府中市を中心に活躍される税理士、司法書士とも連携して業務を進めていますので税務や登記の専門家のご紹介もしております。安心して当事務所にお任せください。相続の問題をスムーズに、そして確実に解決するために、私たちは常に皆さまのそばにいます。

相続に関する無料法律相談のご予約はこちらからぜひお問い合わせください。